10 Jahre Spekulationsfrist bei Immobilien – Der passende Investitionsplan dazu

Veröffentlicht · Aktualisiert

Nutzt du eine gekaufte Wohnung für eigene Zwecke, dann ist diese ja eigentlich immer steuerfrei zu verkaufen, es sei denn, du übertreibst es hier. Als Kapitalanleger musst du jedoch eine Spekulationsfrist bei Immobilien von 10 Jahren einhalten, damit der Gewinn aus der Veräußerung nicht besteuert werden muss.

Wenn du also Kenntnis von der Spekulationsfrist und eben auch die Bedingungen zum gewerblichen Grundstückhandel kennst (welche ich gleich noch erläutere), stellen sich folgende Fragen:

- Macht es Sinn bspw. aus Risikogesichtspunkten eine Immobilie, welche sich selbst trägt, zu verkaufen?

- Wie könnte die Vermögensbildung (Ausbau eines Immobilienportfolios) bzw. der Plan dazu aussehen und

- Welche Alternativen bzw. Kombinationen bzgl. des Ausstiegs (Exits) gibt es?

Nachfolgend löse ich die Fragen unter Vermeidung ungeplanter Steuerbelastungen und unter realistischen Bedingungen auf.

Grundlegendes zu Besteuerung in Bezug zur Spekulationsfrist bei Immobilien

Wie einführend gerade schon erwähnt, musst du eine Spekulationsfrist (Wartezeit) von 10 Jahren ab Kaufvertragsdatum abwarten, damit mögliche Gewinne aus der Veräußerung von Immobilien steuerbefreit bleiben. Andernfalls kommt dein persönlicher Steuersatz auf den Gewinn zum Tragen. Der Gewinn ist dabei aber nicht nur einfach

| ( Veräußerungspreis – Einkaufspreis ) x Steuersatz = | Zu zahlende Steuer auf Gewinn |

Vielmehr musst du dir den Restbuchwert errechnen, welchen du vom Veräußerungspreis abziehst. Diesen multiplizierst du dann mit deinem persönlichen Steuersatz. Der Restbuchwert ist dabei der Kaufpreis plus Anschaffungsnebenkosten (also jene, welche mit abgeschrieben werden) minus die kumulierte Abschreibung für alle Jahre indem die Immobilie in deinem Besitz war. Weiterhin kannst du natürlich sämtliche im Zusammenhang stehenden Kosten mit der Veräußerung als Werbungskosten gegenrechnen. Folgendes Beispiel also erst einmal dazu:

Kaufpreis Immobilie | 100.000 EUR | |

+ | Aktivierbare Anschaffungsnebenkosten (Maklerprovision, Grunderwerbsteuer, Notargebühren usw.) | 15.000 EUR |

= | Summe Anschaffungskosten | 115.000 EUR |

– | Abschreibung bspw. bei Verkauf nach 5 Jahren (im Beispiel 2 % Abschreibung pro Jahr) | 11.500 EUR |

= | Restbuchwert | 103.500 EUR |

Veräußerungspreis | 115.000 EUR | |

– | Restbuchwert | 103.500 EUR |

= | Gewinn aus Veräußerung | 11.500 EUR |

x | Persönlicher Steuersatz | 42 % |

= | Zu entrichtende Steuer | 4.830 EUR |

| Verbleibender Gewinn | 6.670 EUR |

Drei-Objekte-Grenze missachtet – Folge gewerblicher Grundstückshandel

Wichtig weiterhin: Beachte bei Besitz von mehreren Immobilien und auch Verkauf mehrerer Immobilien gleichzeitig bzw. kurz nacheinander, dass du evtl. in den gewerblichen Grundstückhandel fallen kannst. Auch nach der Spekulationsfrist von 10 Jahren könnte dir das passieren! Die Regelung dazu findest du in § 15 EStG. Dieser besagt, ab Veräußerung der dritten Immobilie innerhalb von 5 Jahren fällst du in den gewerblichen Handel.

Würde dir dieser Fehler unterlaufen, wäre dann nicht nur die dritte Immobilie mit Steuerbelastung aus der Veräußerung betroffen, sondern auch die zwei vorhergehenden!

Zudem würde jetzt noch auf den Gewinn aus Veräußerung rund 15% (pauschal) Gewerbesteuer auf den Anteil des Gewinns anfallen, der den Gewerbesteuerfreibetrag von 24.500 EUR übersteigt. D.h., hättest du obiges Beispiel exakt 3 mal so durchgezogen, dann wären 34.500 EUR an Gewinn angefallen. Ziehst du den Freibetrag von 24.500 EUR ab, hättest du exakt auf 10.000 EUR auch noch pauschal 15 % Gewerbesteuer bzw. 1.500 EUR gezahlt.

Achtung: Notverkäufe aus Zwängen seitens der Bank oder Zwangsversteigerung gelten hier nicht als Ausrede!

Möglichkeit zum Umgehen der Spekulationsfrist

Eigentlich besteht hier nur eine Möglichkeit, die Spekulationsfrist zu umgehen. Du meldest Eigenbedarf an. Beachte aber, dass du im Jahr der Veräußerung schon zwei weitere Jahre zuvor den Eigenbedarf schon innehaben musstest. Weiterhin, wie oben schon beschrieben, übertreibe es hiermit nicht, denn sonst spricht das Amt von missbräuchlicher Gestaltung des Gesetzes.

Aus meiner Sicht als Kapitalanleger ist dieses Vorgehen nur dann sinnvoll, wenn du eine enorme Wertsteigerung der Immobilie genießt, die du anfänglich evtl. überhaupt nicht auf dem Schirm hattest und dieses Geld gut gebrauchen könntest, um bspw. Eigenkapital aufzubauen.

Vermögensaufbau mit Immobilien und möglicher Verkauf unter Beachtung der Drei-Objekt-Grenze

Nun ist ja der Vermögensaufbau jedes einzelnen sehr individuell. Vor allem hängt es von deiner Einkommenssituation und den damit zusammenhängenden Eigenkapitalaufbau für die Erwerbsnebenkosten ab. Daher gelten nachfolgende Beispiele als Grundüberlegung und Veranschaulichung der Auswirkungen, welche ich für im Schnitt durchaus als realistisch erachte.

Über 10 Jahre kaufst du pro Jahr eine Immobilie

Die Annahmen:

- Jedes Jahr über 10 Jahre eine Wohneinheit kaufen, gesamter Betrachtungszeitraum 20 Jahre

- Kaufpreis je Wohneinheit hier 100.000 EUR

- Kaufpreis wird zu 100 % mit 2 % anfänglicher Tilgung finanziert (für die Veranschaulichung sind die Zinsen egal – Grundgedanke ist, dass sich die Immobilien plus/minus 0 EUR rechnen pro Jahr)

- Varianten

- Es findet kein Verkauf statt

- Es werden die ersten beiden Immobilien im jeweiligen Jahr des Sollzinsbindungsauslaufs verkauft (nach jeweils 15 Jahren)

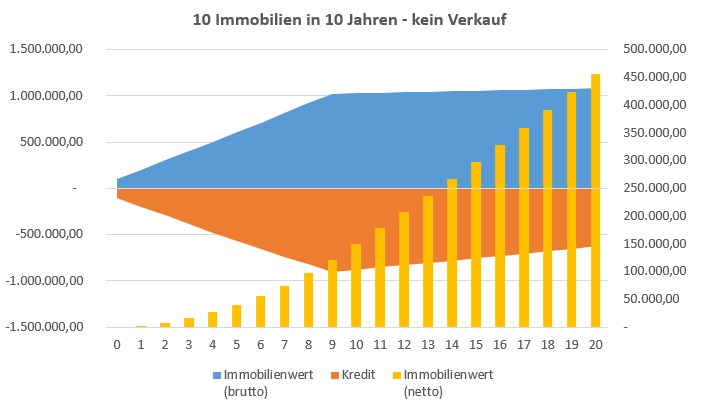

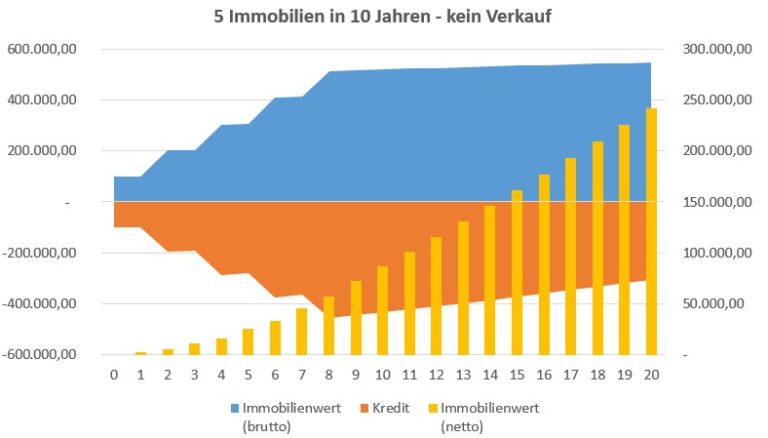

Linke X-Achse zeigt dir den Verlauf des Aufbaus von Vermögen anhand Immobilien (blau). Innerhalb von 10 Jahren baust du also ein Vermögen brutto von 1.000.000 EUR auf. Damit dir das gelingen kann, müsstest du jedes Jahr rund 10 bis 15 % Eigenkapital je 100.000 EUR ansparen können, um die Erwerbsnebenkosten tragen zu können. Zum Ende hin würde das durchaus leichter fallen als am Anfang, dazu unterschiedliche Gründe:

- Du wirst älter und meistens wirst du im Erwerbsleben mehr verdienen, je länger diese andauert. Wenn du dabei deinen Lebensstandrad nicht nach oben anpasst, kannst du mehr Kapital beiseitelegen.

- Gerade deine ersten Immobilien werden zu einem gewissen Teil schon getilgt sein, weshalb dein Nettovermögen (blau – orange = gelb) als zusätzliche Sicherheit für weitere Kredite bei Banken einstehen kann

- Investierst du in nachhaltige Immobilien, welche positiven Cashflow abwerfen, dann wird dein monatlich zur Verfügung stehendes Cash größer und größer.

Das linke Diagramm oben zeigt, dass nach 10 Jahren kontinuierlichem investieren in Immobilien nach obigen Annahmen

- 1.000.000 EUR Vermögen brutto,

- Rund 900.000 EUR an Krediten und

- Somit 100.000 EUR Vermögen netto aufgebaut wurde

- Dein investiertes Eigenkapital bei 10 % je Immobilie wäre also nach 10 Jahren wieder frei

Bei einem annuitätischen Darlehen, werden die Zinsbelastungen im Laufe immer geringer, da die Basis zur Berechnung immer der jährlich offene noch zu tilgende Kreditbetrag ist. Da die Annuität (Zins+ Tilgung) über die Sollzinsbindungszeit gleich bleibt, wird der Tilgungsanteil immer größer und führt dazu, dass die weiteren 10 Jahre der insgesamt betrachteten 20 Jahre mehr Nettovermögen freigesetzt wird.

Nach 20 Jahren hättest du also ohne Verkauf:

- 1.000.000 EUR brutto an Vermögen

- Rund 625.000 EUR an restlichen Darlehen

- Dein Nettovermögen läge nun bei rund 375.000 EUR

Von den 10 Immobilien verkaufst du 2 bis 4

Stell dir vor, du bist 30 Jahre alt. Zu diesem Zeitpunkt entdeckst du das Investieren in Immobilien. Nach obiger Idee mit einem Betrachtungszeitraum wärst du nun also 50 Jahre alt und hättest 375.000 EUR Nettovermögen. Damit kannst du aber noch nicht sonderlich viel anfangen. Schließlich ist das Kapital in den Immobilien gebunden bis du sie eben veräußerst. Blöd also, wenn man Geld hat, es aber wiederum doch nicht hat. Eine Veräußerung aller Immobilien kann ebenfalls nicht gleichzeitig umgesetzt werden, da du andernfalls in den oben genannten gewerblichen Grundstückshandel fällst.

Achte also schon während deiner Planung und den Immobilieneinkäufen darauf, was du später damit anstellen willst. Im Optimum behältst du die stärksten mit dem meisten Cashflow bestehenden Immobilien.

Vielleicht auch für dich interessant: Immobilie finanzieren vor Renteneintritt

Investitionsplan mit 10 Immobilien – Verkauf von 4 Immobilien

Exakt mit eintreten bzw. mit Auslaufen der 10 Jahresfrist verkaufst du die ersten beiden Immobilien oder eben eine. Hier machst du trotz eventuell längerer vereinbarter Sollzinsbindung vom Sonderkündigungsrecht gegenüber der Bank gebraucht. Es ist folglich keine Vorfälligkeitsentschädigung zu entrichten. Weitere 2 Immobilien verkaufst du dann mit Auslaufen der Sollzinsbindung mit bspw. 15 Jahren oder mehr.

Du siehst, damit hättest du schon 4 Immobilien veräußert ohne eben gewerblichen Handel zu betreiben. Die Frage ist vielmehr, solltest du das tun?

Schauen wir noch mal kurz auf das Beispiel in Bezug zum persönlichen Alter. Nach einem Betrachtungszeitraum von 20 Jahren – also im Alter von 50 – möchtest du evtl. Arbeitszeit herabsetzen, das Geld anderweitig anlegen oder eben das Risiko etwas reduzieren. Warum also nicht?

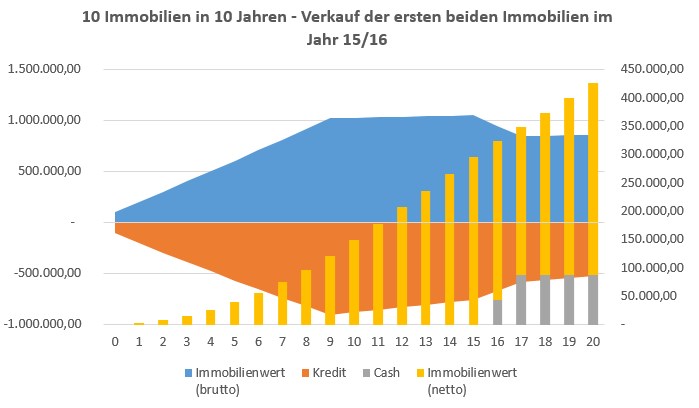

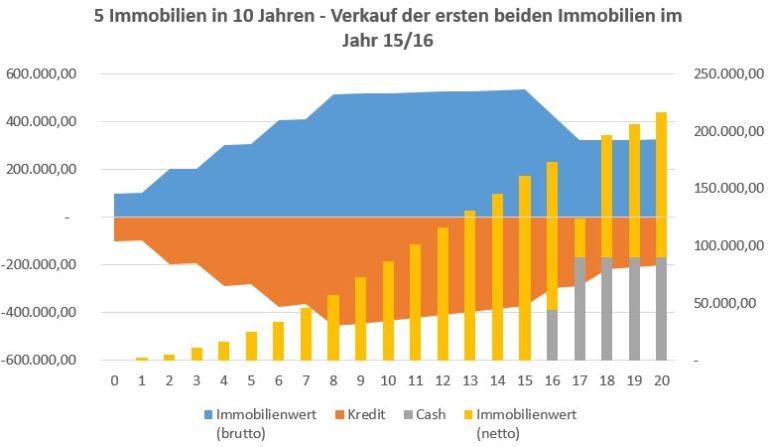

Investitionsplan mit 10 Immobilien – Verkauf von 2 Immobilien nach Auslaufen der Zinsbindung

Wie schon das eben erwähnte Beispiel mit 4 Immobilien, verkaufst du jetzt nur die beiden nach ersten nach Auslaufen der Zinsbindung. Dazu folgendes Bild:

Mit Auslaufen der Sollzinsbindung verkaufst du die ersten beiden Immobilien. Somit

- Sinkt das Bruttovermögen von 1.000.000 EUR auf 800.000 EUR

- Die Restschuld ggü. Banken sinkt von rund 625.000 EUR auf 522.000 EUR

- Dir steht Cash auf dem Konto in Höhe von 72.000 EUR zur Verfügung

- Dein Nettovermögen inklusive Cash läge bei rund 350.000 EUR nach 20 Jahren

Investitionsplan mit 10 Immobilien – Verkauf von 2 Immobilien und Berücksichtigung der Wertsteigerung

Nachfolgende Diagramme zeigen beide Alternativen nochmals, aber hier unter Berücksichtigung der Wertsteigerung von nur 0,5 % pro Jahr je Immobilie. Hiermit soll nur nochmal deutlich gemacht werden, dass die zu finanzierende Summe immer geringer, aber dein Immobilienvermögen in hoffentlich gut investierten Gegenden eher steigen wird. Dein Chance-/Risikoverhältnis steigt über die Zeit automatisch.

Folgendes Ergebnis ohne Verkauf:

- Bruttovermögen statt 1.000.000 EUR nun rund 1.080.500 EUR

- Restschuld weiterhin bei ca. 625.000 EUR

- Nettovermögen statt 375.000 EUR nun 455.500 EUR (+80.500 EUR)

Das Ergebnis mit Verkauf der ersten beiden Immobilien nach Sollzinsbindung von 15 Jahren:

- Bruttovermögen nach 20 Jahren statt 800.000 EUR nun 860.055 EUR

- Restschuld 522.000 EUR

- Cash durch Verkauf 87.540 EUR statt 72.000 EUR

- Nettovermögen inkl. Cash 425.700 EUR

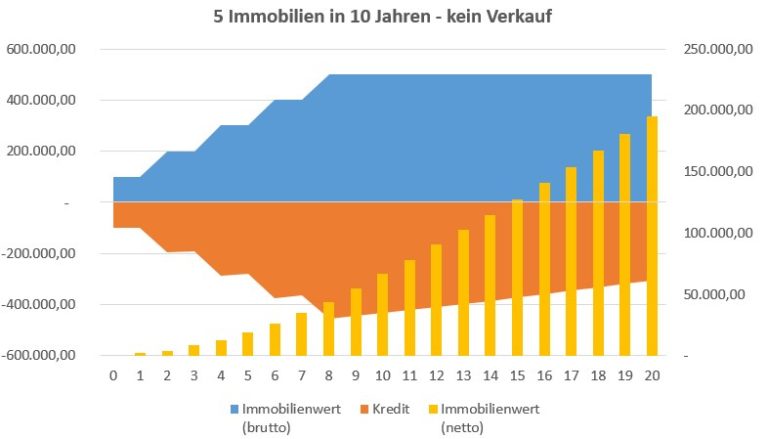

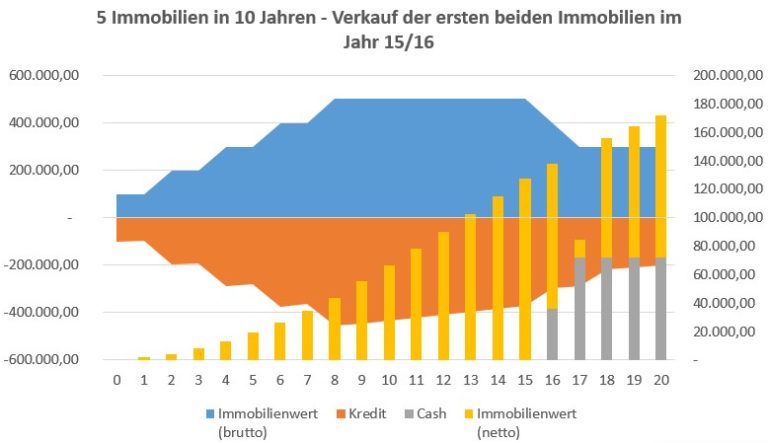

Investitionsplan: Kauf einer Immobilie alle zwei Jahre – Aktivität auf 10 Jahre

Für wen eine Investition in eine Immobilie jedes Jahr aufgrund der Erwerbsnebenkosten nicht möglich ist, den möchte ich mal noch den Erwerb von Immobilien alle 2 Jahre und das über 10 Jahre aufzeigen. Auch hier gelten dieselben Überlegungen wie oben.

Investment alle 2 Jahre – ohne Wertsteigerung

Investment alle 2 Jahre – mit Wertsteigerung

Ergebnis bei Kauf alle 2 Jahre – Gesamtfazit

| Ohne Verkauf | Mit Verkauf |

Ohne Wertsteigerung |

|

|

Wertsteigerung von 0,5% p.a. |

|

|

Erstmalig siehst du hier in der Alternative „Verkauf und Wertsteigerung“, dass das Nettovermögen größer der Restschuld ist. Aus Risikogesichtspunkten zumindest nach meiner Meinung eines der bevorzugten Varianten. Leider ist aber hier auch mit einem Kompromiss zu rechnen. Sobald du das Risiko aufgrund des Verkaufs reduzierst, wird automatisch das Bruttovermögen und somit später nach Abzahlung der Kredite das Nettovermögen geringer sein.

Ein geringeres Nettovermögen bedeutet im Umkehrschluss auch eine geringere Verzinsung und somit passives Einkommen. Letztendlich ist Rendite und Risiko aber individuell und du selbst musst die Entscheidung dazu treffen. Zumindest liegen alle hier vorgestellten Investitionspläne und dazugehörige Exit-Varianten außerhalb der Spekulationsfrist bei Immobilien. Beachte neben der 10 jährigen Frist aber auch die Bedingungen zum gewerblichen Grundstückshandel, sonst wird es teuer.