Risiken Immobilien – 3 wesentliche Faktoren

Veröffentlicht · Aktualisiert

Jede Investition, welche eine Rendite abwerfen soll, birgt gewisse Risiken. Ein Risiko bedeutet, das mit einer gewissen Wahrscheinlichkeit der Fall eintreten kann, dass die Realität vom Plan (Idee/Vorstellung) negativ abweicht. Im schlimmsten Fall führt das bei Immobilieninvestitionen zur Insolvenz bzw. bei Immobilien im Privatvermögen zu Zwangsversteigerungen. Folgendes Bild soll das nochmal vereinfacht darstellen:

Ich sehe jedoch Risiken nur dann als ein Problem, wenn sie nicht steuerbar sind bzw. wenn du nicht auf Sie vorbereitet bist und folglich bewusst in Kauf genommen hast. Daher gilt im vornherein eines Geschäfts/Invests:

- Businessplan erstellen

- Etwaige Risiken erkennen

- Handlungsalternativen bei Eintritt der Risiken definieren

Existieren Risiken, wozu keine Handlungsmöglichkeiten existieren oder eher schwer umsetzbar sind, dann sollte von der Investition Abstand genommen werden.

Risiken bei Immobilieninvestitionen – Welche wesentlichen Risiken von Immobilien solltest du im Blick haben?

Objektrisiken

Was du bei der Objektauswahl berücksichtigen solltest:

Der Trend ist seit Jahren, dass die Bevölkerung mehr und mehr in die Städte zieht. Folge ist, dass die Immobilien weit außerhalb des Einzuggebietes von Städten aufgrund immer geringer werdender Nachfrage sinkt.

Merke also: Versuche soweit innerhalb einer Stadt zu kaufen wie möglich. Beachte auch zur Risikovermeidung und Analyse Makro-/Mikrolage.

Gern wird auch von Makrolage/Mikrolage gesprochen, wenn es um Werthaltigkeit oder Wertsteigerungspotenziale von Immobilien geht. Die Makrolage betrachtet also die Umgebung großräumig. Darunter kann zwischen nachfolgenden harten (objektiv) und weichen (subjektiv) Faktoren unterschieden werden:

| Weiche Faktoren | Harte Faktoren |

| Kulturelles Angebot und Freizeit | Wirtschaftliche Stabilität |

| Stadt und trotzdem Naherholung | Anzahl an verschiedenen Arbeitgebern |

| Verfügbares Haushaltseinkommen | |

| Lebenshaltungskosten | |

| Verkehrsanbindung | |

| Öffentliche Einrichtungen |

Die Mikrolage befasst sich dann mit der direkten Nachbarschaft indem dein Objekt der Begierde liegt. Wichtig ist hier vor allem, dass die Qualität der Bebauung zu deiner Mieter-Zielgruppe passt und alles Nötige in der Umgebung schnell und einfach zu erreichen ist. Messbare Kriterien sind vor allem auch Luftqualität und unmittelbarer Lärm. Vor allem letzteres wird mit als häufigstes Ausschlußkriterium für eine Immobilie gesehen.

Je nachdem welche Kriterien von oben genannten in welchem Umfang erfüllt sind, wird eine Stadt in A-Lage (sehr gut) bis D-Lage (schlecht) eingeteilt. Zu kleine Städte haben keine Kategorisierung. Hier fehlt schon allein die wirtschaftliche Leistung.

Tipp: Wenn du es dir einfach machen willst, investierst du in Städten mit A-Lage bis B-Lage, schaust nach Bildungseinrichtungen wie Hochschulen und Unis und anschließend nach guten renditestarken Kapitalanlagen. Wie ganz einfach:

- Zur Liste hier mit den Stadtqualifikationen gehen und ausdrucken

- Markiere die Städte, welche eine Uni haben, bspw. auf dieser Website hier

- Aktuelle Marktrenditen finden, nach den besten Renditen filtern und gleich die passenden Immobilienangebote anzeigen lassen, dass findest du auf meinem kostenlosen Immobilienatlas Deutschland

Bedenke: Je mehr du deinen Fokus ins Stadtinnere legst, desto weniger Mietrendite kannst du erwarten (vor allem Großstädte). Rechne hier nie mit Wertsteigerungpotenzial oder zukünftig weiter steigenden Mieten. Entweder die Immobilie rechnet sich von Anfang an bzw. nach kurzem minimalen Aufwand am Anfang oder du lässt die Finger davon. Denke daran – Wichtig ist nicht der Zeitpunkt des Kaufs, sondern der Kaufpreis!!! Rechnet sich aber die Investition, dann hast du nie Probleme die Wohnung zu vermieten, womit dein Leerstandsrisiko sinkt. Der Artikel “Wie viel kann ich finanzieren” und der kostenfreie Service “Immobilienatlas Deutschland” kann dir hier ebenfalls weiterhelfen.

Was du weiterhin recherchieren könntest, um Objektrisiken weiter zu senken

- Arbeitslosenquote in der Stadt und im jeweiligen Stadtbezirk der anvisierten Immobilie (siehe oben Makrolage): Stell dir die Frage, wo würdest du lieber hinziehen? Je geringer die Arbeitslosenquote, desto besser ist es für den Objektwert.

- Leerstandquoten und deren Entwicklung sind ein guter Anhaltspunkt für die Analyse von Angebot und Nachfrage. Eine erhöhte Leerstandquote bedeutet geringe Nachfrage im Verhältnis zum Angebot und somit musst du mit geringen Mietpreisen und schlechter Immobilienwertentwicklung rechnen. Siehst du jedoch positive Tendenzen, besteht die Möglichkeit ein Schnäppchen zu schlagen. Gleichzeitig hast du die Möglichkeit an zukünftigen Entwicklung partizipieren zu können. Wie aber oben schon beschrieben, wenn du in A- oder B-Städte investierst wird dir dieser Problem vllt. nie begegnen.

- Zuzug/Abwanderung/Wohnungsneubau: Wie gerade beschrieben, ist eine Analyse der aktuellen zur vergangenen Leerstandsquote ein Ansatz zur Risikoidentifikation. Ob diese Situation aber auch in Zukunft so sein wird, verrät dir das Ratio Zuzug zu Abwanderung und Neubau. Ist der Zuzug größer Abwanderung deutet das nicht nur auf Attraktivität einer Stadt und evtl. wirtschaftliche Stärke hin, wenn gleichzeitig auch noch die Schaffung von neuem Wohnraum hinkt, dann ist dieser Umstand eher sehr positiv einzuschätzen.

- Die Entwicklung des zur Verfügung stehenden Einkommens zu den Kaufpreisen (siehe Makrolage): Je höher die Kaufpreis- zur Einkommensentwicklung, desto geringer die Nachfrage nach Mietobjekten. Wenn die Kaufpreise steigen, müssen die Mieten höher oder die sonstigen Kosten günstiger sein. Steigen Mieten, muss man sich diese auch leisten können. Steigt das Einkommen über längere Zeit nicht so schnell, dünnt das Mietinteressenten aus, also ist die Folge: Weniger Nachfrage und somit evtl. Leerstand.

Risiken von Immobilien – Mieter

Beim Mieter besteht ebenfalls die Möglichkeit, das Risiko zu steuern. Auf der einen Seite tragen auch die Punkte zur Vermeidung von Objektrisiken mit bei. So reduziert eine stabile wirtschaftlich starke Stadt und sozial gehobenes Umfeld die Wahrscheinlichkeit, einen nicht zahlungsfähigen Mieter zu bekommen. Schließt es aber jedoch nie aus. Im Umgang mit der Mieterauswahl daher weitere Punkte als Empfehlung, auf die du achten solltest:

- War der Mieter pünktlich zur Besichtigung und sein Erscheinungsbild passend?

- Hast du dir eine Schufa-Auskunft eingeholt?

- Lass dir vor der Besichtigung ein Formular ausfüllen, worin der letzte Vermieter und dessen Kontaktdaten genannt werden. Lass dir das durch ein Dokument wie die Nebenkostenabrechnung bestätigen, um sicherstellen zu können, das du nicht belogen wirst. Anschließend erkundige dich bei dem vorhergehenden Vermieter über evtl. Probleme und Zahlungsverzüge bzw. -ausfälle. Laut neuem Stand der Datenschutzgrundverordnung solltest du dir hier auch eine Bestätigung vom Mieter einholen, dass du im Zuge der Prüfung seiner Bonität als Mieter die Daten von ihm erheben darfst und nach Entscheidung für einen Mieter die Daten wieder gelöscht werden.

Exkurs – Was tun, wenn Mieter nicht zahlt

Eine 100%ige Sicherheit wirst du nie erlangen, dass du mit diesem Fall nie konfrontiert wirst. Stell dir aber mal die Frage, wie viele Vermieter oder Mieter kennst du, die Ihre Rechnung beim Vermieter schon mal geprellt haben. Sollte der Mieter dennoch nicht zahlen, kündige mit gesetzlicher Frist den Vertrag und zögere dabei auch nicht. Ein Zurückziehen der Kündigung ist nach Begleichen jederzeit noch möglich.

Im Notfall hast du die Option ein eigentlich nicht auszuschlagendes Angebot zu machen: Wenn der Mieter sofort auszieht, erhält er nach Auszug bspw. 2.000 EUR. Klar, das sind evtl. 4 Monatsmieten, aber besser 4 bis 6 Monatsmieten, als lange auf Gerichtsverhandlungen zu warten, was in die Jahre gehen kann oder?! Außerdem kannst du diese 2.000 EUR als Werbungskosten geltend machen, indem du ein Schreiben mit Umzugsbeihilfe fertig machst und du es vom ausziehenden Mieter signieren lässt.

Finanzierungsrisiken

- Du bist Arbeitnehmer und du wirst aus irgendeinem Grund gekündigt (bspw. wirtschaftlicher Abschwung, Corona-Krise, Digitalisierung und Automatisierung führen zum Jobabbau usw.). Aufgrund dessen bekommst du nun nur noch 60% deiner letzten Bruttobezüge aus nichtselbständiger Arbeit. Im schlimmsten Fall kommt nun noch, dass der Mieter kündigt oder einfach nicht mehr zahlt. Folge: Deine liquiden Mittel reichen nicht, um den Kredit weiter zu bedienen.

Tipp: Kalkuliere, ob du die Rate zur Not noch immer stemmen kannst, falls Leerstand oder Mietausfall eintritt und du Arbeitslos wirst. Weiterhin habe immer eine Rücklage für den Fall der Fälle in der Höhe, damit du im besten Fall 6 Monate und mehr überbrücken kannst. Weiterhin, bau dir ein Immobilienportfolio aus sich selbst tragenden Kapitalanlagen auf. Dadurch können andere Immobilien deine gerade leer gewordene Wohnung mit finanzieren. Sollte es keine Alternativen zur Zahlung der Raten geben, sprich mit der Bank über ein Aussetzen der Raten. Bist du immer ein guter Kunde gewesen, dann wird sie mit sich reden lassen. - Aus dem 1. Punkt möchte ich nur kurz erwähnen, dass du im Fall einer eintretenden Arbeitslosigkeit von deiner Bank mitgeteilt bekommen könntest, dass der Kreditvertrag gekündigt wird. Das wäre besonders hart, denn dann stünde ein Notverkauf oder Privatinsolvenz an. Denn wenn dir die Bank den Vertrag kündigt, wirst du aufgrund deiner Situation wahrscheinlich auch bei keiner anderen Bank einen Kredit bekommen, obwohl das in dieser Situation auch mein erster Schritt wäre, diese Situation zu lösen.

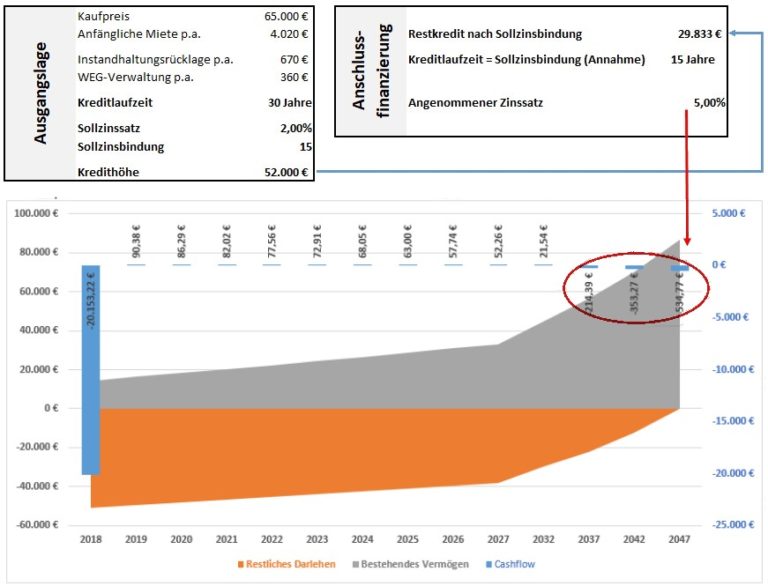

- Den wichtigsten Punkt möchte ich nun aber zum Schluss auffassen. Das Risiko zukünftig steigender Zinsen. Eines ist nämlich im Zuge des niedrigen Zinsumfeldes sicher, dass diese früher oder später wieder steigen. Da die günstigen Zinsen die Kauf- und Neubaupreise in die Höhe haben schnellen lassen, sind die Kreditlaufzeiten viel länger oder dein Eigenkapitaleinsatz ist gestiegen. Das was heut kein Problem darstellt und so gut wie jeder eine Finanzierung bekommt (im Eigenheimbedarf), wird mit Auslaufen der Sollzinsbindung zu massiven Problemen führen. Denken wir 10 oder 15 Jahre weiter, die Zinsen liegen nicht mehr bei im Schnitt 2 %, sondern eher bei 5 %. Hast du mal gerechnet, wie viel Finanzierungsvolumen dann regulär noch offen ist und evtl. durch eine Anschlussfinanzierung zu decken ist? Dazu nachfolgende Gegenüberstellung:

In diesem Beispiel siehst du, das nach der Sollzinsbindung von 15 Jahren ein offener Kreditbetrag von rund 30.000 EUR steht. Eine Anschlussfinanzierung von weiteren 15 Jahren ist hier zu 5 % nicht mehr rentabel. Bei steigenden Zinsen am Markt ist dann auch der Verkauf schwieriger.

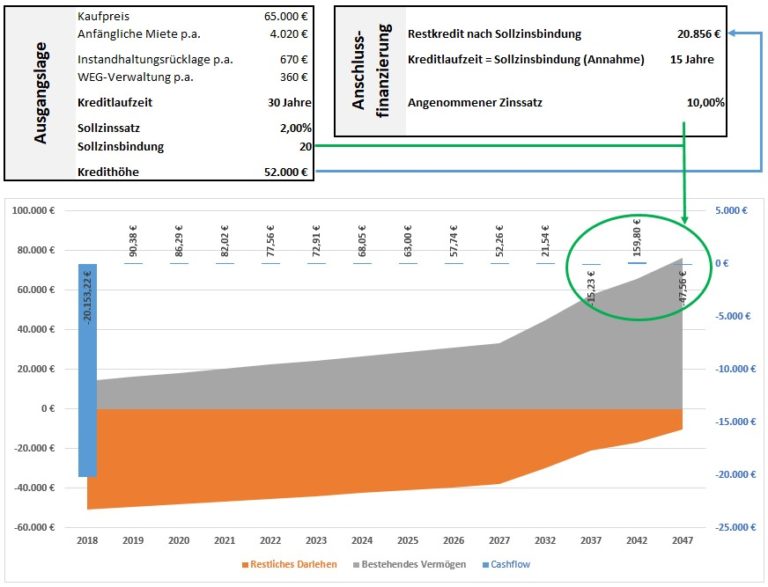

Tipp: Solang die Zinsen niedrig sind, vereinbare eine so lang wie mögliche Sollzinsbindung (bspw. 20 Jahre). Denn je geringer der Kredit nach der Sollzinsbindung, umso weniger Finanzierungsrisiko hast du.

Ok, schauen wir uns nun noch das selbe Beispiel an, aber mit Konditionen, welche du dir bei diesem Investment auch leisten könntest, um einen positiven Cashflow in der Zeit nach der Anschlussfinanzierung zu haben.

Aufgrund der längeren Bindung des günstigeren Zinses am Anfang auf 20 Jahre und der Anschlussfinanzierung von 15 Jahren (gesamt also auf 35 Jahre finanziert statt wie zuvor 30 Jahre), könntest du dir jetzt sogar einen Sollzinssatz von 10 % leisten und hättest noch immer einen ausgeglichenen Cashflow. Weitere Möglichkeiten Finanzierungsrisiken abzufangen siehe in diesem Artikel.